【ライター向け】確定申告は必要?副業・会社員・フリーランスの判断基準を解説

副業でライターを始めたけど確定申告って私も必要なの?

収入が20万円超えたら申告するの?

調べれば調べるほどわけがわからなくて不安がですよね・・・

確定申告が必要かどうかは 収入の種類と所得(収入−経費)の金額で決まります。

副業ライターでも所得が一定額を超えれば申告が必要です。

逆に申告が義務ではなくても、申告したほうが税金が戻るケースもあります。

この記事では、会社員・副業ライター・個人事業主それぞれの判断基準を、具体例つきでわかりやすく整理しました。

「自分は申告が必要か/不要か」「するなら何を準備すればいいか」がスッキリ分かります。

モヤモヤを残したまま期限を迎えないためにも、一緒に確認していきましょう。

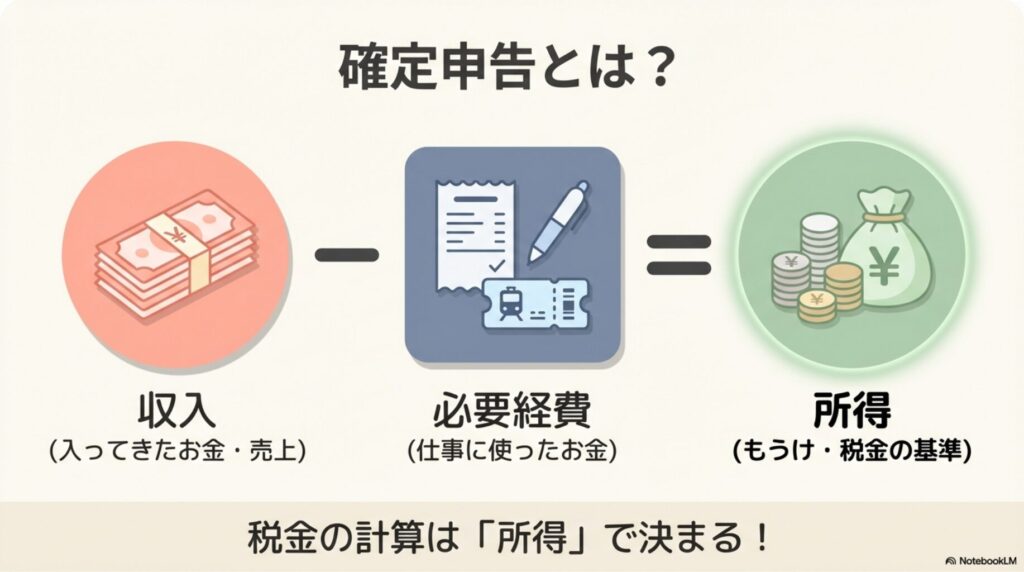

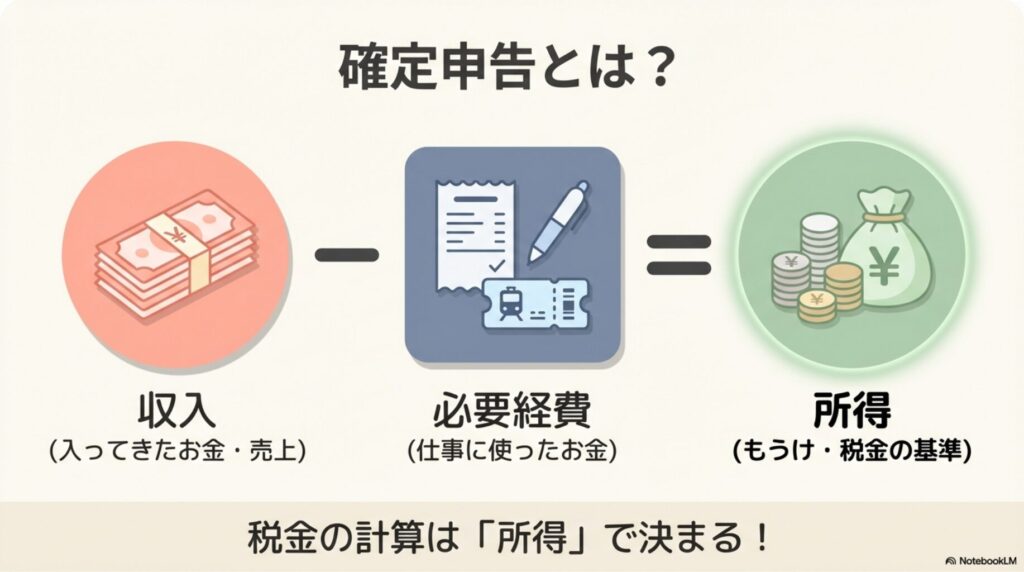

確定申告とは?

確定申告とは、1年間(1月1日〜12月31日)に得た収入と経費をまとめて、「所得」と「税額」を計算し、税務署へ申告する手続きです。

申告した内容をもとに、納める税金(または戻ってくる税金)が決まります。

「今年はいくら入ってきて、何にいくら使って、最終的にいくら残ったか」を整理し、自分の「所得」を国に報告するという作業。

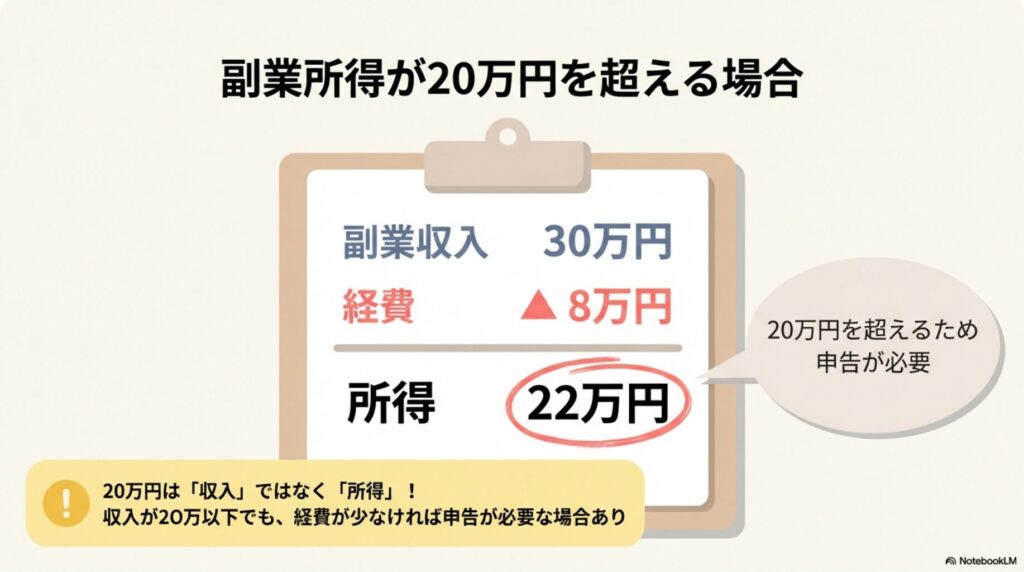

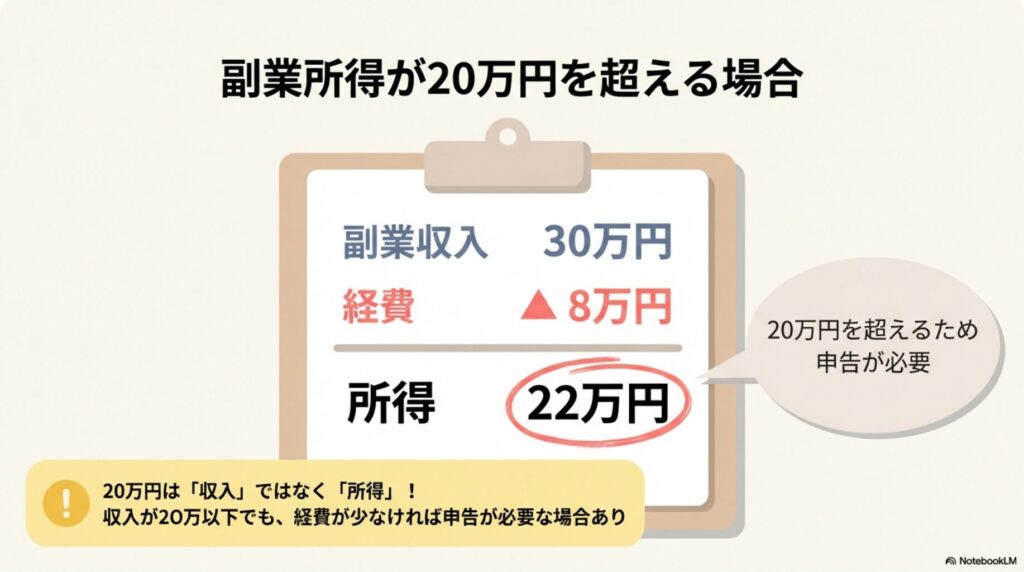

ポイントは、「収入」と「所得」は別ものだということ。

✔︎収入:入ってきたお金(売上・報酬など)

✔︎所得:収入から必要経費を引いた、もうけの部分

副業収入:30万円

経 費: 8万円

所 得:22万円 →20万円を超えるので申告が必要

確定申告をするべきかの判断や税金の計算は、この「所得」で決まります。

中には、払いすぎた税金が戻る(還付される)ために申告する人もいます。

源泉徴収で税金が天引きされていたり、控除(医療費控除など)が使えたりすると、申告することで戻ってくるケースも。

また、確定申告が必要かどうかは、働き方(会社員か、フリーランスか)や、収入の種類(給与か、副業の報酬か)によって変わります。

✔︎会社の給料が中心の人(給与所得者)

✔︎副業で報酬を得ている人

✔︎フリーランス・個人事業主として活動している人

上記のどれに当てはまるかで、「申告が必要かどうか」の基準がちがいます。

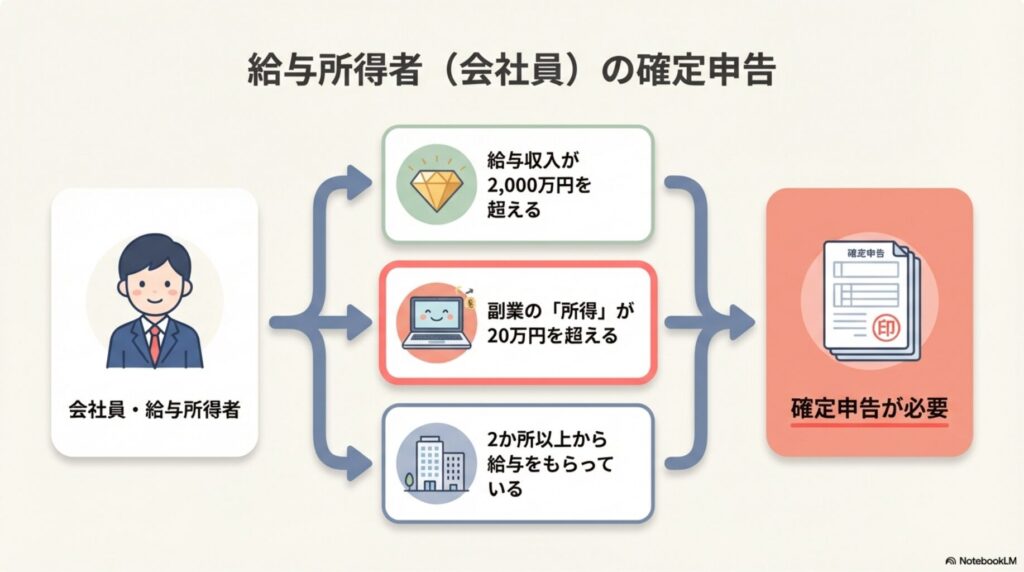

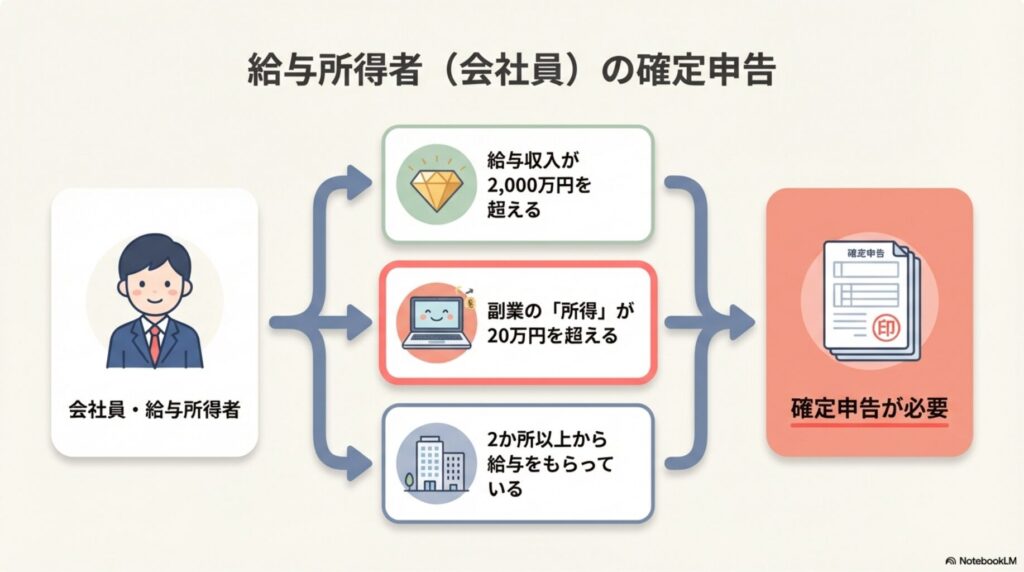

給与所得者(会社員)の確定申告

会社員の場合、基本は会社が年末調整をしてくれるため、多くの人は確定申告をしなくてもOKです。

ただし、一定の条件に当てはまると、自分で確定申告が必要になります。

例えば、次のようなケース。

副業でライター活動をしている方は、所得が20万円を超えたら確定申告が必要です。

給与収入が2,000万円を超える場合

会社員でも、給与収入が年間2,000万円を超える人は、確定申告が必要です。

「給与収入」は、総支給額を指します。

実際は、給与2,000万以上の人はそう多くはありません!

役職手当や成果報酬が大きい仕事、複数の報酬形態がある場合などは、源泉徴収票の「支払金額」を一度チェックしておくと安心です。

副業などで所得が20万円を超える場合

会社の給料とは別に、副業(ライター・せどり・動画編集など)で得た所得が年間20万円を超えると、原則として確定申告が必要になります。

「20万円」は収入ではなく所得です。

所得は、 副業の売上(収入)− 経費で計算されます。

たとえばライターの場合は・・・

副業収入:30万円

経 費: 8万円

所 得:22万円 →20万円を超えるので申告が必要

収入が20万ギリギリでも、経費が少なくて申告が必要な場合もあるので注意しましょう。

2か所以上から給与を得ている場合

給与を2か所以上から受け取っている人も、確定申告が必要です。

年末調整は通常、メインの勤務先(1か所)でしかできないためです。

たとえば、次のような場合。

✔︎平日は会社員(A社)

✔︎休日にライターのアルバイト(B社)

A社で年末調整をしても、B社分の給与は年末調整されません。

そのため、不足分の税金を精算するために確定申告が必要です。

源泉徴収票が複数ある場合は、確定申告が必要と考えましょう。

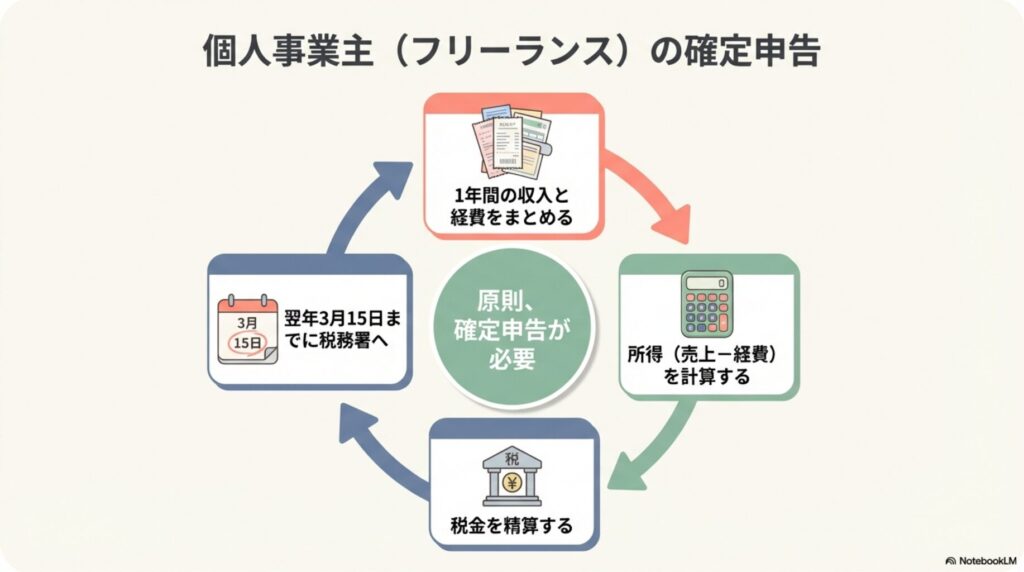

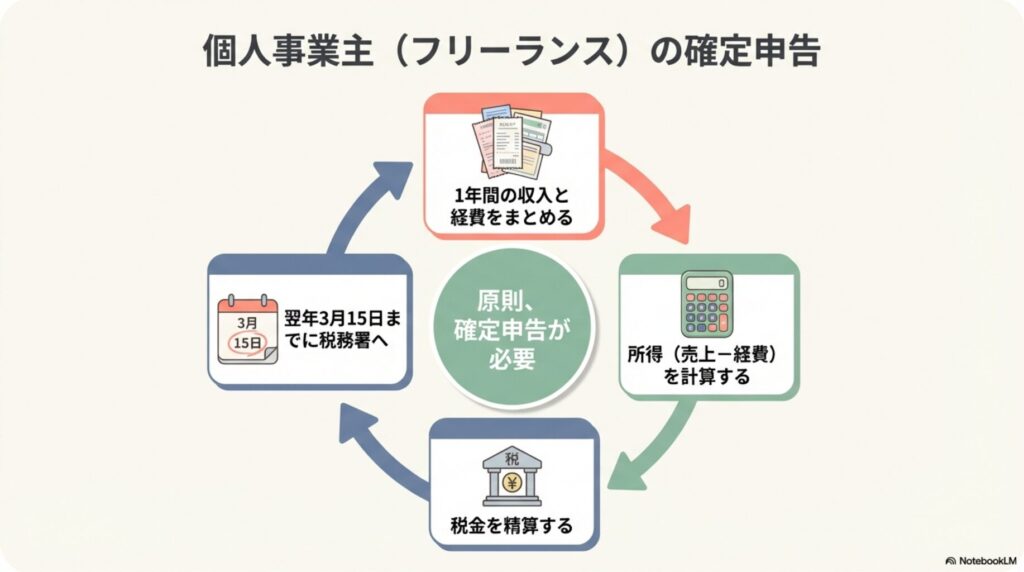

個人事業主(フリーランス)の確定申告

フリーランスや個人事業主の場合、基本的に確定申告をしてください。

税金が発生しなくても事業成績の証明になります。

ライターでいうと、クラウドソーシングや企業から受け取る報酬が「売上(収入)」にあたります。

収入から仕事にかかった費用(経費)を引いたものが「所得」です。

収入:受け取った報酬の合計

経費:仕事のために使ったお金(例:通信費、取材交通費、書籍、ツール代など)

所得:収入 − 経費

自分で1年分の収入と経費をまとめて、確定申告をして税金を精算しましょう。

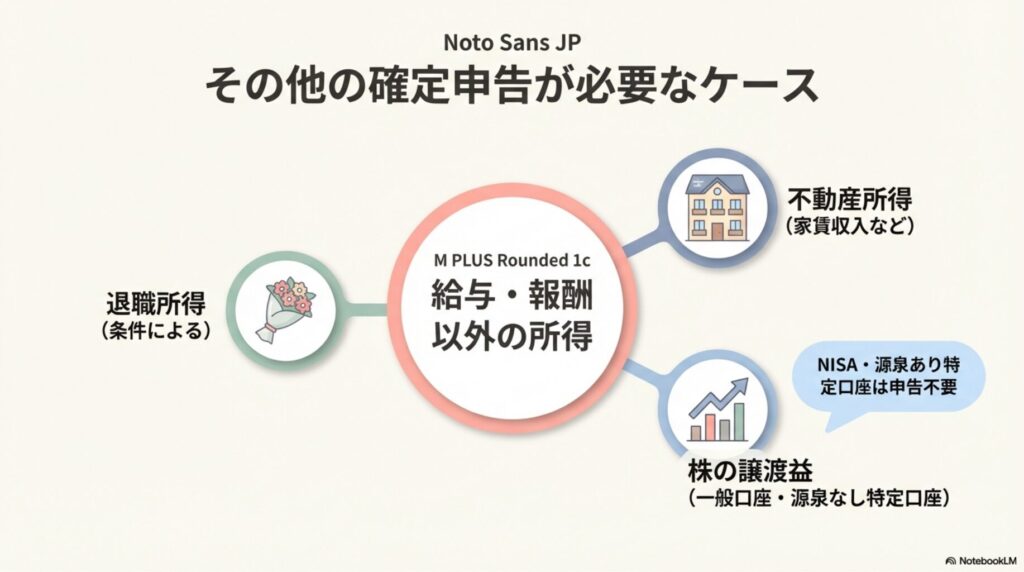

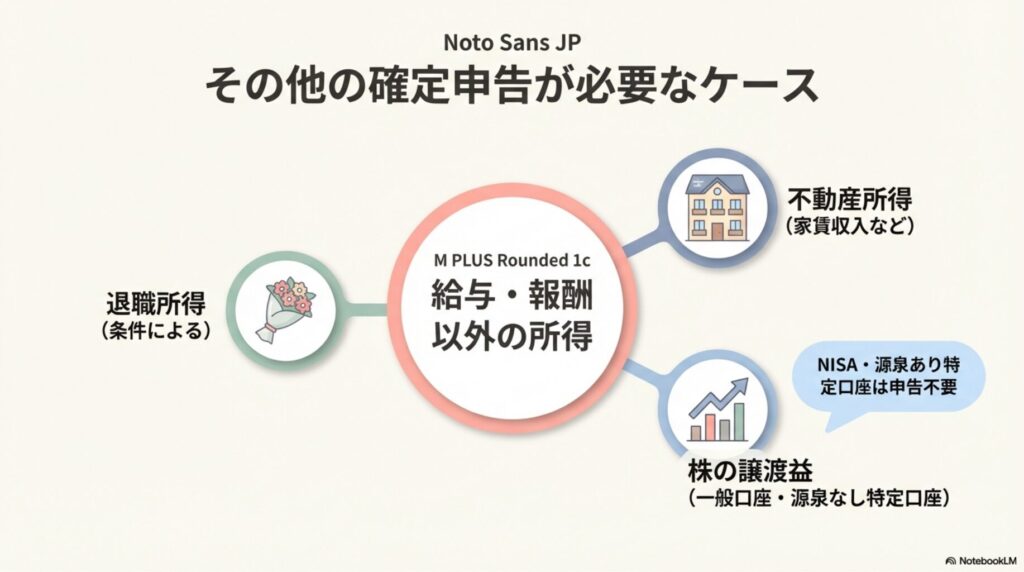

その他の確定申告が必要なケース

給与やライター報酬以外の「別の種類の所得」がある人は、原則として確定申告が必要です。

給与と違い、年末調整では精算できません。

特に多いのが、不動産(家賃収入)と株式などの投資(売却益・配当)です。

該当する場合はしっかり確認しておきましょう。

不動産収入で所得がある場合

副業ライターで不動産収入(家賃収入など)がある人は、原則として確定申告が必要です。

不動産収入は、不動産所得という所得に分類されます。

「家賃=収入」なので、そこから管理費・修繕費・固定資産税など必要経費を引いて所得を出し、税金を計算します。

たとえ副業が小さくても、不動産所得がある場合は確定申告してください。

株で所得がある場合

副業ライターが、株を売って利益(譲渡益)が出たなら、確定申告が必要な場合があります。

ただし例外もあり、以下の場合は不要です。

- 特定口座(源泉徴収あり)で取引している → 原則、申告は不要

- NISA口座の利益 → 申告は不要

逆に、一般口座や特定口座(源泉徴収なし)で利益が出た場合は、基本的に申告が必要です。

また、損が出た年に「損益通算※」や「繰越控除」をしたい場合は、源泉徴収ありでもあえて申告した方が得になることがあります。

損益通算(そんえきつうさん)とは、1年間(1月~12月)の不動産、事業、山林、譲渡所得で生じた赤字を、他の黒字所得と相殺し、全体の所得を減らして税金を軽減する制度です。

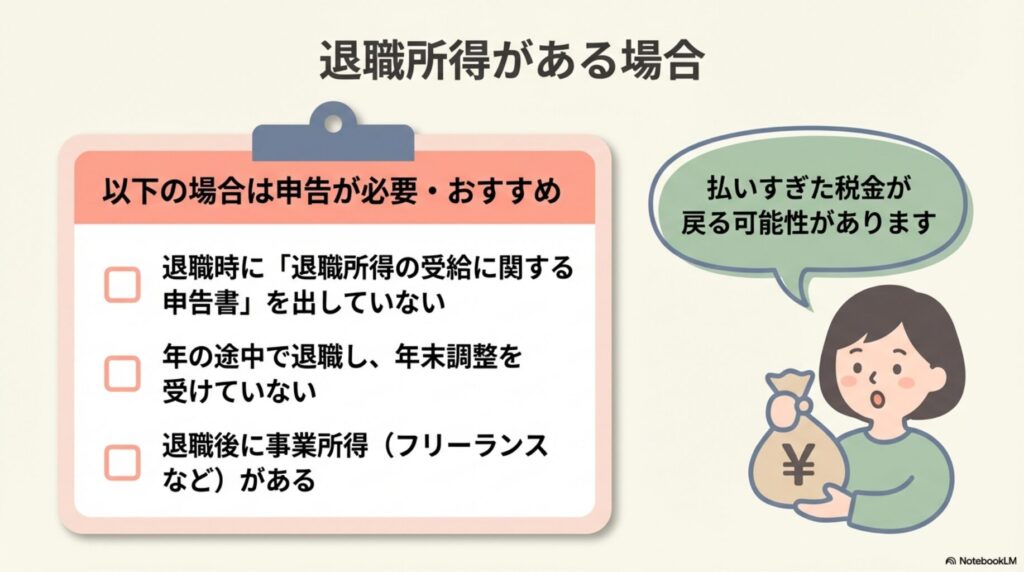

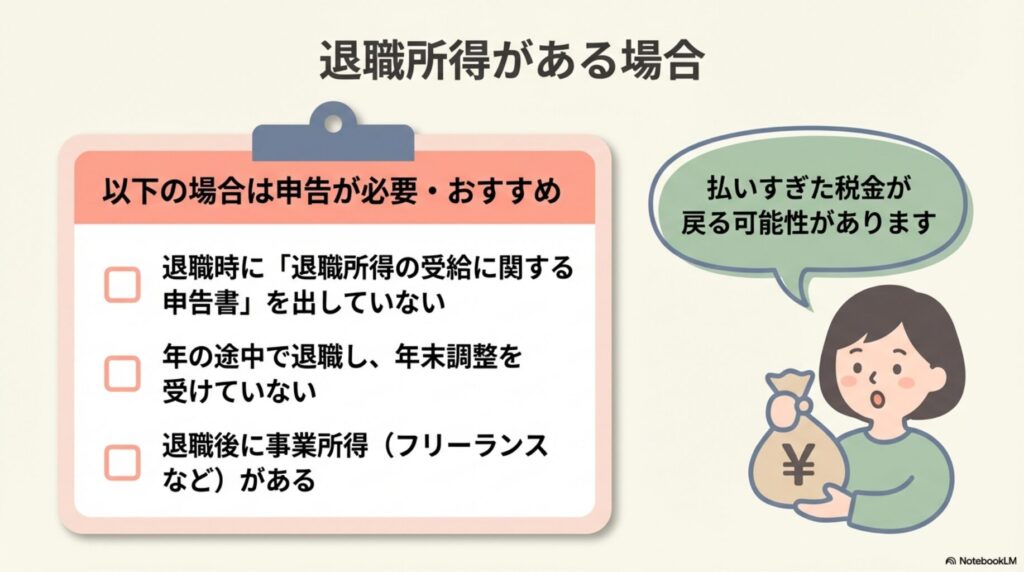

退職所得がある場合

退職金(退職所得)は、基本的には会社側で税金の計算がされるため、多くの人は退職金だけで確定申告は不要。

ただし、次のどれかに当てはまる場合は、確定申告が必要(またはした方がよい)です。

- 退職時に会社へ 「退職所得の受給に関する申告書」を提出していない

→ 税金が多めに引かれていることがあり、申告で戻る可能性が高い - 年の途中で退職し、その年は無職だった

→年末調整がされていないため、給与所得(退職までの給料分)について確定申告で精算が必要 - 退職後に個人事業主・フリーランスになり、その年の事業所得がある

→ 退職までの給与+退職所得+事業所得を合わせて確定申告が必要 - 医療費控除・ふるさと納税(寄附金控除)・住宅ローン控除初年度などを使いたい

退職所得まわりでチェックしておくとよいポイント

確定申告をするかどうか判断するとき、最低限下記の内容を確認しましょう。

- 退職時に「退職所得の受給に関する申告書」を会社へ出したか

- 退職した年に、再就職したか・しなかったか(年末調整を受けたか)

- 退職後のその年に、事業・不動産・副業・年金など他の所得があるか

- 医療費・ふるさと納税・控除関係で確定申告したいものがあるか

退職金は扱い方に注意し、必要ならば確定申告をしましょう!

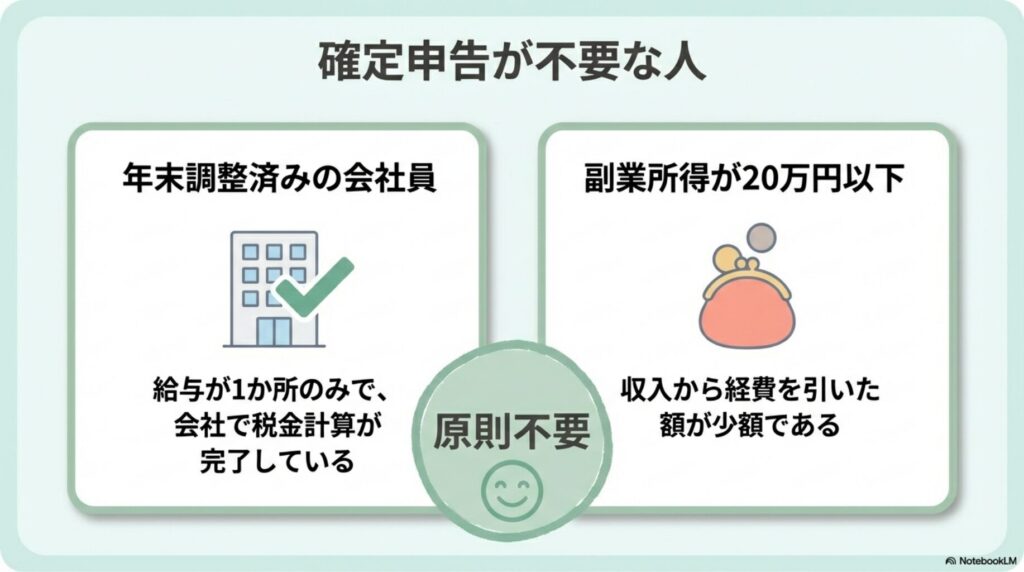

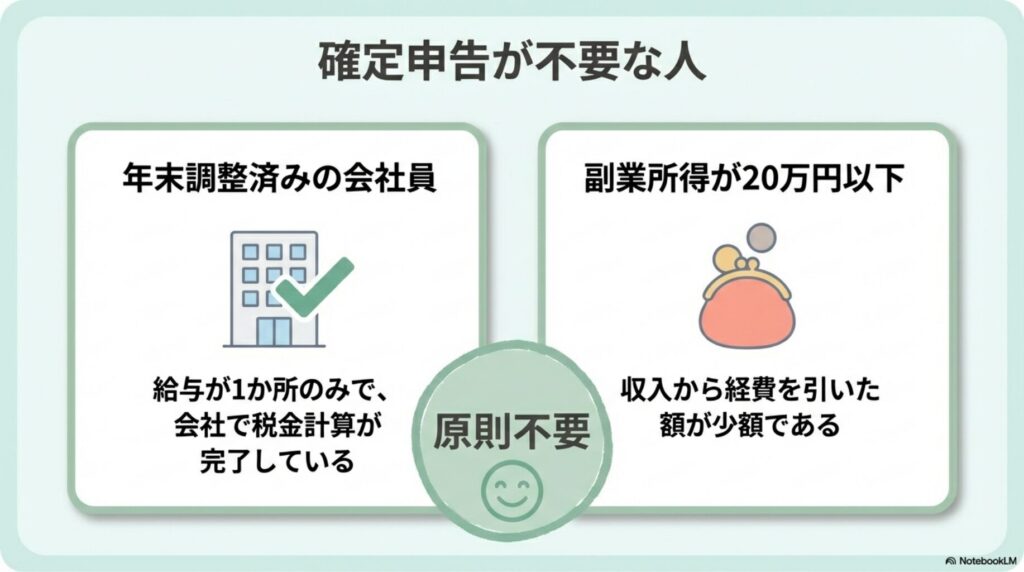

確定申告が不要な人

次のような人は所得税の確定申告は原則不要です。

✔︎会社で年末調整が済んでいる

✔︎副業の所得が少額(20万円以下)

上記の方は、税金の精算がすでに完了している(または税額が出ない)状態です。

詳しく見ていきましょう。

年末調整で完了している給与所得者

会社員で、給与が1か所のみかつ年末調整がきちんと済んでいる人は、基本的に確定申告は不要です。

年末調整は、会社があなたの1年分の税金を計算して精算してくれる仕組みなので、追加で申告する必要がありません。

年末調整が終わっているかどうかは、源泉徴収票で確認できます。

- 年末調整済みになっている

- 源泉徴収票が1枚だけ

この状態なら、原則「確定申告なし」でOK。

副業ライターの所得が20万円以下の場合

副業ライターの場合、所得が年間20万円以下なら原則として所得税の確定申告は不要です。

所得とは、収入から経費を引いた金額を指します。

副業の報酬:25万円

経費:7万円

所得:18万円 → 所得税の確定申告は不要(原則)

報酬が20万円以上でも、経費を差し引いた所得が20万円以下なら確定申告の必要はありません。

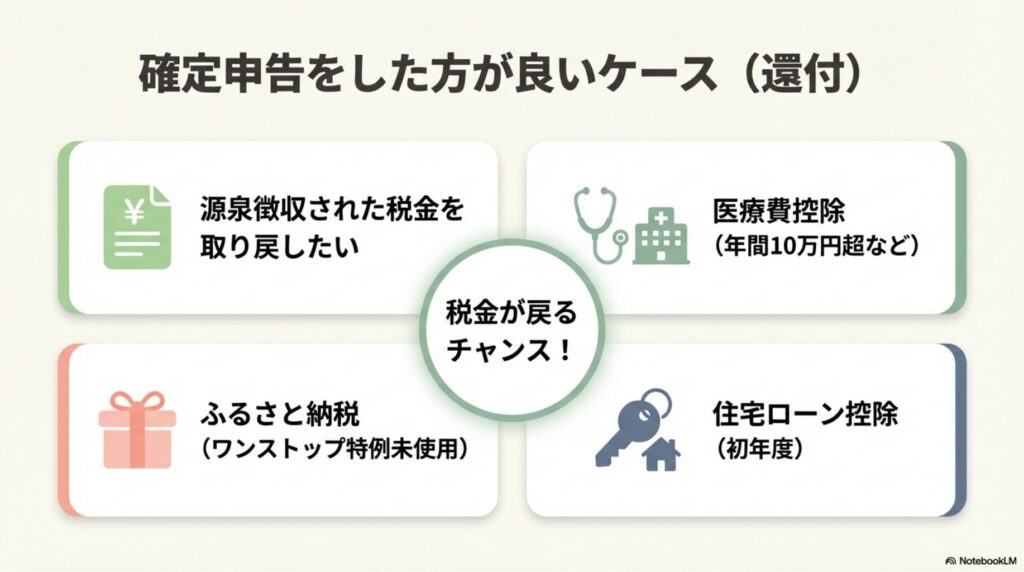

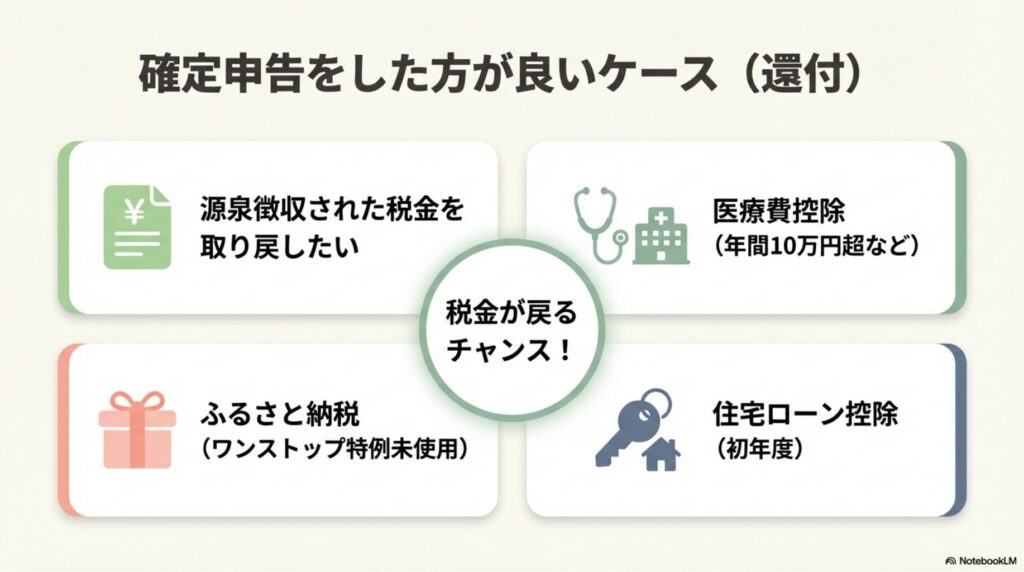

確定申告をした方が良いケース

確定申告をすることで、払いすぎた税金が戻ってくる(還付される)人もいます。

申告が必須ではなくても、次のようなケースに当てはまるなら、確定申告しましょう。

源泉徴収された税金を還付してもらいたい場合

ライターの報酬は、取引先によって源泉徴収税額(10.21%)が引かれて振り込まれることがあります。

源泉徴収は「所得税の前払い」のようなもの。

最終的に計算した税額より多く引かれていたら、確定申告をすることで差額が戻ります(還付)。

収入がそこまで多くない年や、経費がしっかり出て所得が小さくなった年は、税金を払いすぎている可能性が高いです。

源泉徴収票や支払調書、振込明細などを見て「税金が引かれてるな」と分かる場合は、還付の対象になり得るので、確定申告しましょう。

医療費控除を受ける場合

1年間(1月〜12月)に支払った医療費が多い年は、医療費控除を使うことで税金が戻る可能性があります。

家族分も合算して医療費が一定額を超える場合に、所得から差し引けます。

「病院代がかさんだ」「歯科治療が高かった」「出産や不妊治療で支払いが多かった」など、心当たりがあるなら対象になりやすいです。

ただし、保険金や高額医療の戻り分は控除に含めてはいけません。

医療費控除は年末調整ではできないため、受けたいなら確定申告が必須です。

寄附(ふるさと納税)をした場合

ふるさと納税をした人も、条件によっては確定申告が必要です。

✔︎ワンストップ特例を使っていない

✔︎確定申告をする必要がある人(副業や事業など)

上記の場合、ふるさと納税の控除を反映させるには、基本的に確定申告が必要になります。

逆に、会社員でワンストップ特例を選択した人は、確定申告をしなくても大丈夫。

ただし、医療費控除など他の理由で確定申告をすることになった場合は、ワンストップ特例は無効になり、ふるさと納税分も確定申告で申請し直す必要がある点は要注意です。

住宅ローン控除を利用する場合

マイホームを購入して住宅ローン控除(住宅借入金等特別控除)を受けたい人は、初年度は確定申告が必須です。

会社員であっても、初年度だけは年末調整では対応できません。

2年目以降は、会社員なら年末調整で控除を受けられますが、最初の1回をやらないと控除がスタートしません。

「家を買った年」「住宅ローン控除を初めて使う年」は、確定申告が必須です。

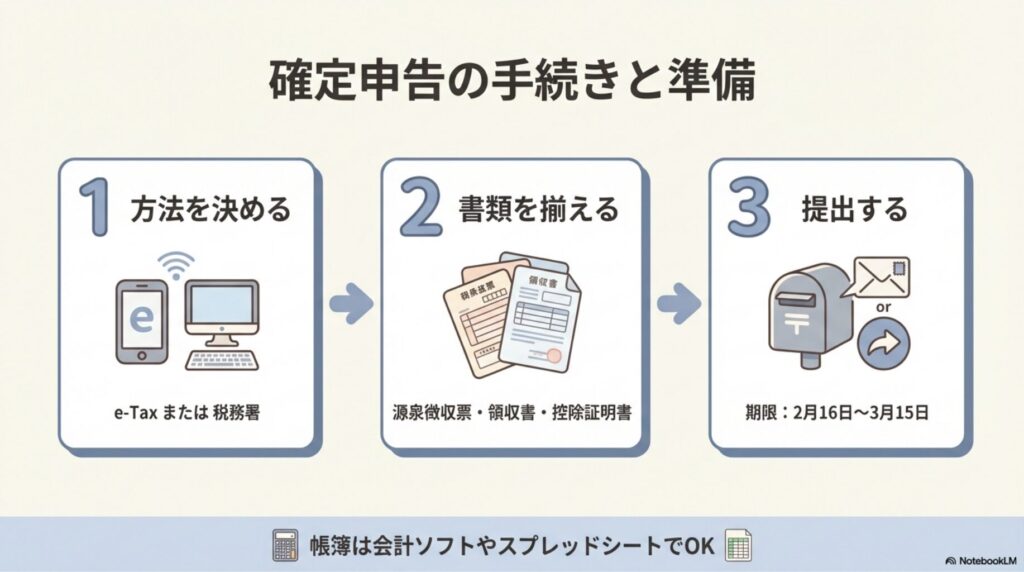

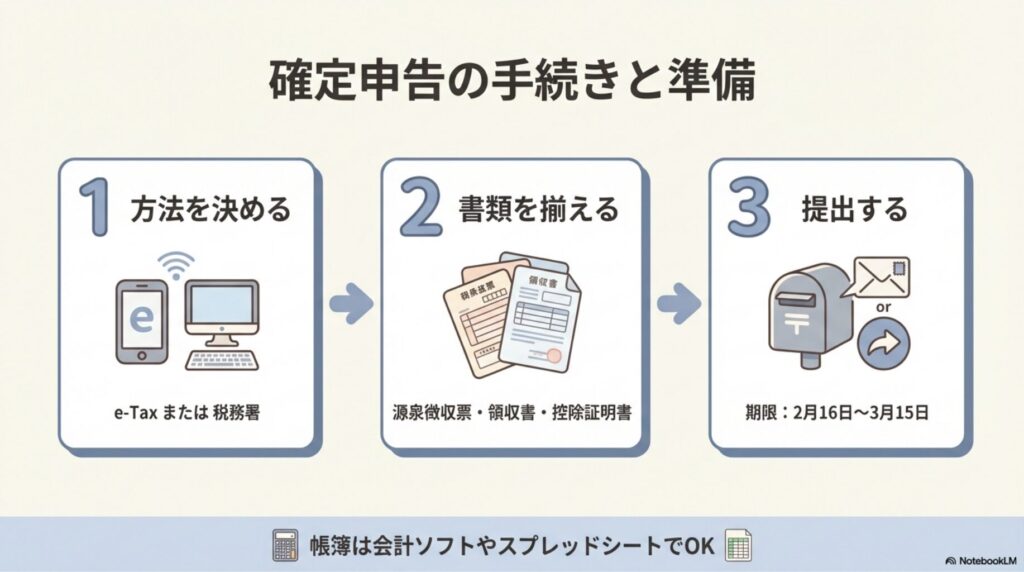

確定申告の手続きと準備

確定申告は①提出方法を決める → ②必要な書類をそろえる → ③期限までに出すの3つのステップで完了します。

とくにライター(副業・フリーランス)は、収入が複数になりやすいので、最初に「何を集めればいいか」を明確にしておきましょう。

提出方法(e-Tax・税務署)

確定申告の提出方法は、大きく分けて次の2つです。

- e-Tax(電子申告):パソコンやスマホからオンラインで提出

- 税務署へ提出:窓口へ持参、または郵送で提出

e-Taxは、自宅で完結できるので、忙しい人は利用しやすい方法です。

一方で、初めてで不安な人は税務署に持っていくのも一つの手。

提出方法が違っても「申告書の内容」は同じなので、自分が続けやすい方法を選べばOKです。

必要書類や帳簿の整理

確定申告で必要なのは 収入がわかるもの と 経費がわかるもの、控除の証明 です。

- 収入がわかるもの:支払調書、売上明細、振込明細、クラウドソーシングの報酬画面など

- 経費がわかるもの:領収書、レシート、クレカ明細、銀行明細など

- 控除の証拠:医療費控除の明細、ふるさと納税の受領証、生命保険料控除証明書など

フリーランス・個人事業主の場合は、加えて「帳簿(売上と経費をまとめた記録)」が必要。

最初から完璧な帳簿を目指す必要はありません。

「いつ、何に、いくら使ったか」が後から説明できる状態になっていれば、まずはOKです。

会計ソフトやスプレッドシートでも整理できます。

申告期限を確認する

原則として、毎年2月16日〜3月15日が申告期間です(年によって前後することがあります)。

期限を過ぎても申告はできますが、状況によっては

- 延滞税

- 無申告加算税

などのペナルティが発生する可能性があります。

「ギリギリになって焦る」のが一番しんどいのではやめに提出しましょう!

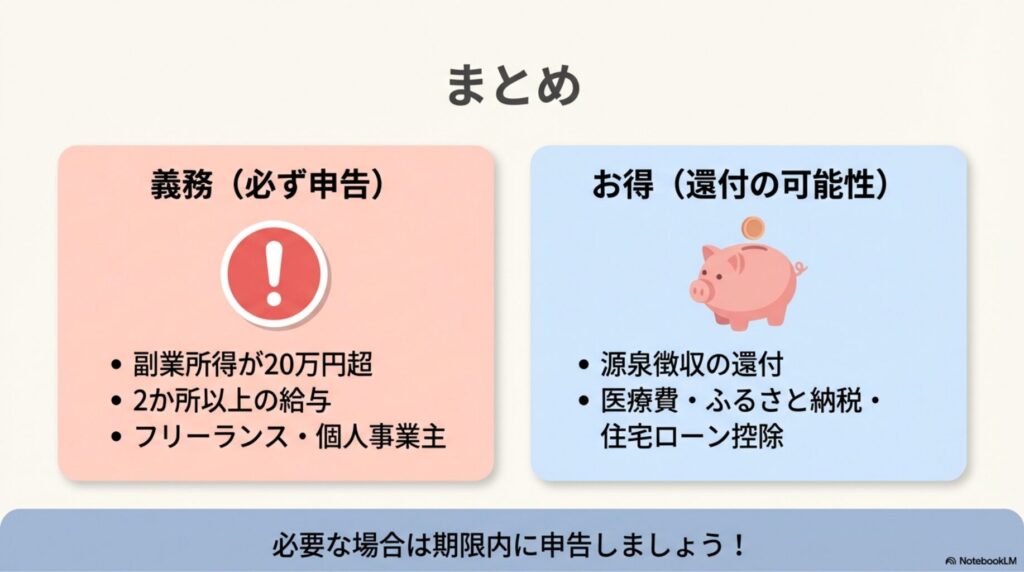

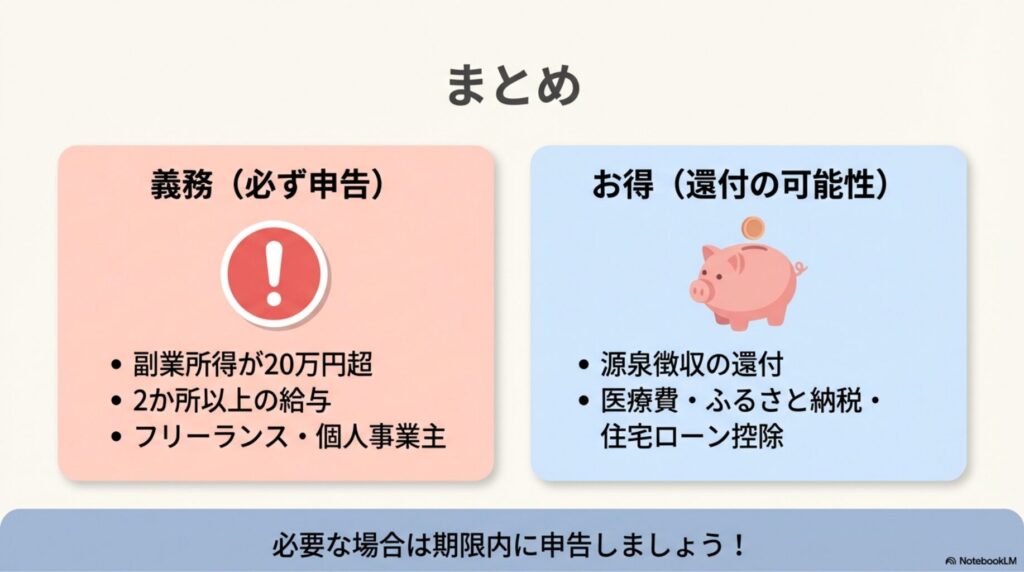

まとめ:確定申告が必要な場合は忘れずに申告しよう

確定申告が必要かどうかは、以下を確認しましょう。

- 副業の所得が20万円を超える人

- 給与が2か所以上ある人

- フリーランスや個人事業主

一方で、申告が義務ではなくても、確定申告をすることで税金が戻る人もいます。

- 源泉徴収で税金が引かれている人

- 医療費控除・ふるさと納税・住宅ローン控除を利用する人

知らないままだと、戻るはずのお金を受け取れません。

確定申告は、手順さえ分かればむずかしくありません。

まずは1年分の収入と経費を整理して、「自分は申告が必要か」を確認し、必要な場合は期限内に提出しましょう。

コメント